- Autor Jason Gerald [email protected].

- Public 2024-01-19 22:12.

- Viimati modifitseeritud 2025-01-23 12:16.

Rahavoog tähendab raha sisse- ja väljavoolu. Raha sissevool tähendab raha, mida teenite, ja raha väljavool tähendab kulutatud raha. Positiivne rahavoog tekib siis, kui saadud raha on suurem kui kulud. See tähendab, et kuu lõpus on veel raha ülejääk või positiivne sularaha, mida saab investeerida. Negatiivne rahavoog tekib siis, kui kulutate rohkem kui saate. Selle tulemusel on ettevõtte või isiku finantsseisund maksevõime halb. Igakuine rahavoog võib suuresti kõikuda, eriti kui ettevõte on alles alustamas, ettevõte on üleminekuperioodil või leibkond, kellel pole pidevat sissetuleku- ja kuludeallikat, mille jaoks on raske eelarvet koostada.

Samm

Osa 1 /3: Ettevõtte igakuise rahavoo arvutamine

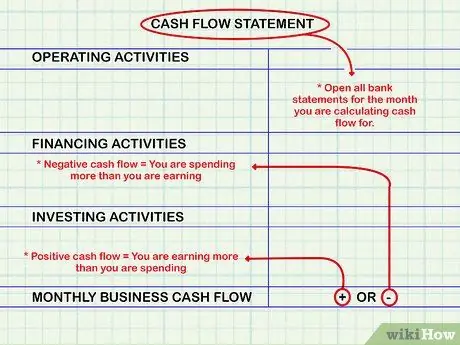

Samm 1. Koostage rahavoogude aruande koostamiseks tabel

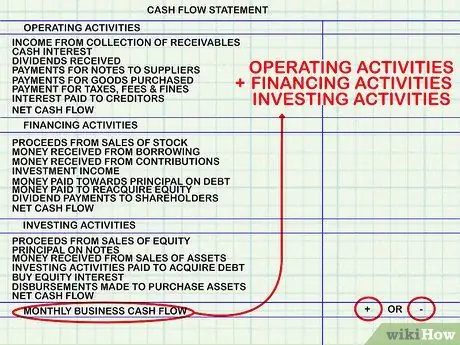

Tehke tabel, mis koosneb mitmest veerust pealkirjadega „Põhitegevus”, „Finantstegevus” ja „Investeerimistegevus”. Koostage pangatehingu aruanne üheks kuuks vastavalt rahavoogude perioodile, mida soovite esitada. Rahavoogude aruande koostamise eesmärk on välja selgitada, kas ettevõttel on kuu lõpus positiivne või negatiivne raha jääk.

- Negatiivne rahavoog tähendab, et ettevõte kulutab rohkem raha kui saab.

- Positiivne rahavoog tähendab, et ettevõte saab rohkem raha kui kulutab. Investeerimiseks peavad ettevõtted oma rahaasju hästi juhtima, et rahavoog oleks teatud summas alati positiivne ja seda saaks kasutada ettevõtte arendamiseks.

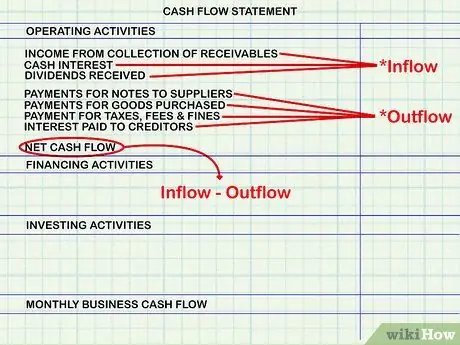

Etapp 2. Põhitegevuse netorahavoo arvutamine

Võtke kokku igapäevaste toimingute, kaupade tarnimise või klientidele teenuste müügi laekumised või sissetulevad rahad. Samuti kirjendage klientidelt saadud raha, hoiuste intressid ja investeeringute arendamise tulemuste eest tehtud maksed.

- Järgmisena loe raha välja. Põhitegevuse rahastamiseks väljastatud sularaha hõlmab sularahamakseid kaupade ostmiseks, võlgade tasumist tarnijatele, töötajate palkade, maksude, honoraride, trahvide ja võlausaldajate laenude tasumist.

- Lõpuks lahutage raha välja võetud rahaga. Kirjutage lahutamise tulemus veergu „Operatiivne tegevus”. Kui arv on negatiivne, pange „-“või kasutage mõnda muud kergesti mõistetavat märki.

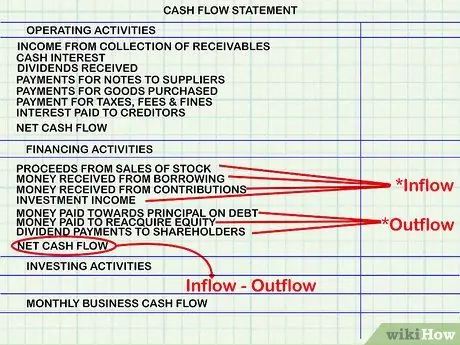

Samm 3. Arvutage finantstegevuse netorahavoog

Lisage laenudest või omakapitalist rahastatavad laekumised, sealhulgas raha sissevool aktsiate, võlakirjade ja muude väärtpaberite müügist. Lisage ka aktsionäride kapitalihoiuste, pangalaenude ning investeerimiskasumi või tulu raha.

- Seejärel koguge raha finantstegevuse rahastamiseks, sealhulgas põhivõla tasumine, tagasiostetud aktsiad ja aktsionäridele dividendide jagamine.

- Lahutage sissetulev raha väljaminevast rahast ja kirjutage number veergu „Finantstegevus”.

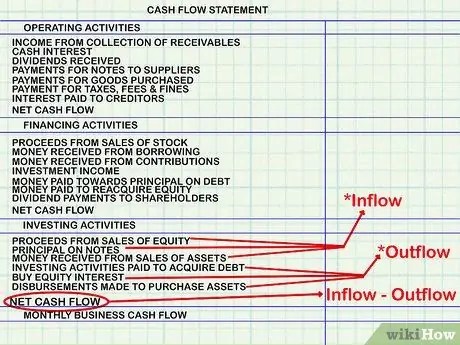

Samm 4. Arvutage investeerimistegevuse rahavoog

See samm tehakse selleks, et arvutada, kui palju raha tuleb investeeringutest, näiteks teiste ettevõtete aktsiate või võlakirjade ostmisest. Võtke kokku raha, mis laekub nõuete laekumistest, ettevõtte aktsiate või võlakirjade müügist, varade või vara müügist, näiteks: tehaste ja masinate müük.

- Summeerige raha, mis tuleneb investeerimistegevusest, mis hõlmab võla tasumist, laenuintressi ja vara või kinnisvara ostu tagasimaksmist, näiteks: maksed masinate ja seadmete eest.

- Lahutage sissetulev raha väljaminevast rahast ja kirjutage number veergu „Investeerimistegevus”.

Samm 5. Liitke rahavoogude aruande kolm veergu kokku

Lisage veergudes „Põhitegevus”, „Finantstegevus” ja „Investeerimistegevus” loetletud numbrid. Lõpptulemus on ettevõtte rahavoog ühe kuu jooksul. Kui number on positiivne, on ettevõttel rahavoog positiivne, mis tähendab, et ettevõtte tulud on suuremad kui kulud. Kui arv on negatiivne, kulutas ettevõte aruande kuu jooksul rohkem raha kui sai.

Osa 2/3: Igakuise rahavoo arvutamine üksikisikute jaoks

Samm 1. Koostage oma pangakonto tehingute väljavõte antud kuu kohta

Ettevõtte juhtkonna jaoks on vaja igakuiseid rahavoogude aruandeid, et hinnata äritegevust ja teha otsuseid. Rahavoogude aruannet saab aga kasutada üksikisiku finantstegevuse jälgimiseks, et selgitada välja sissetulekute suurus ja raha kulutamise mustrid. Potentsiaalsed investorid vajavad tavaliselt rahavoogude aruannet, et teha kindlaks, kui palju raha saab investeerida.

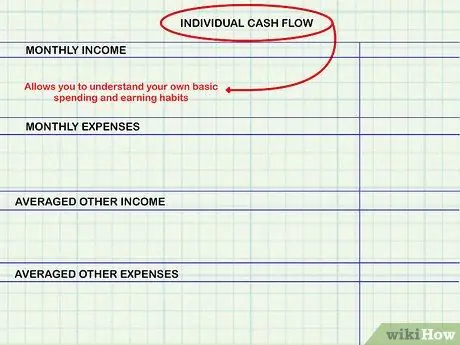

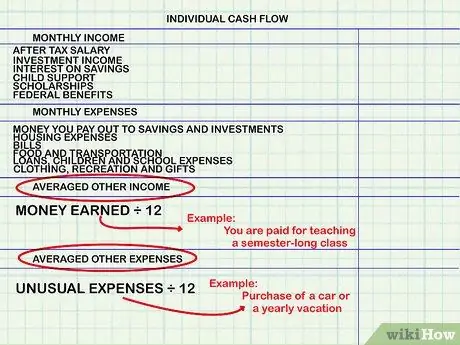

Looge 4-veeruline tabel pealkirjadega: „Regulaarne sissetulek”, „Regulaarsed kulud”, „Keskmine mitte- rutiinne tulu” ja „Keskmised rutiinsed kulud”

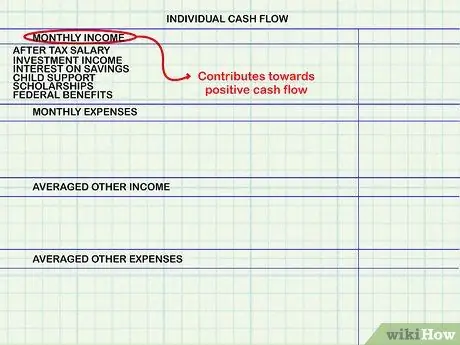

Samm 2. Arvutage igakuise sissetuleku summa

Lisage ühe kuu eest saadud raha. Tulu võib saada palgast pärast maksude maksmist, investeerimistulust, säästuintressist ja toetustest, näiteks: elatis, stipendiumid või muud hüvitised. Kasvav tulu on üks põhjusi, miks teil on positiivne rahavoog. Muud rutiinsed tulud tuleks kirjendada eraldi veergu.

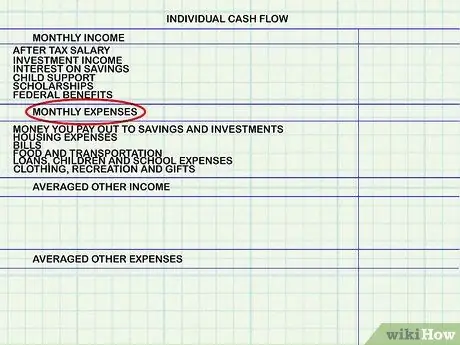

Samm 3. Arvutage igakuiste kulude summa

Lisage iga kuu eraldatud raha kokkuhoidmiseks ja investeerimiseks. Järgmine samm on liita kokku eluasemega seotud kulud, näiteks: üür, hüpoteek või kinnisvaramaks. Seejärel lisage ühe kuu elukallidus, näiteks: elekter, bensiin, interneti/telefoni/kaabeltelevisiooni tasud, mobiiltelefoni krediit, vesi, koristamine ja muud arved.

- Arvutage toidu ostmise, igapäevase tarbekaupade ja restoranides söömise kulude summa. Kui sööte restoranides rohkem kui 2 korda nädalas, registreerige need kulud eraldi.

- Jätkake transpordikulude liitmist, näiteks: kütuse ostmine, ühistranspordi piletid ja taksokulud.

- Lisage laenumaksed, kindlustusmaksed ja tervishoid.

- Kui teil on lapsi, mõelge välja, kui palju maksta lapsehoidjate, õppemaksu, kooliväliste tasude ja õppemaksude eest.

- Kui käite veel koolis, lisage oma kulutused koolitarvete ostmiseks.

- Lõpuks lisage oma kulud riiete, kingituste ja vaba aja veetmiseks, näiteks: kinopiletid, nädalavahetuste puhkused ja huvitegevused.

- Suhteliselt suured mittekorrapärased kulud tuleks kirjendada veergu „Muud rutiinsed kulud”.

Samm 4. Arvutage tavapäraste tehingute keskmine rahavoog

Lugege oma pangakontolt, et arvutada välja rutiinse sissetuleku summa, kus raha laekub korraga mitmeks kuuks või kui seda pole võimalik kindlaks teha. Näiteks: kui teie kui õpetaja palk makstakse semestri lõpus korraga välja, saate antud kuu jooksul suure summa raha.

- Lisage eelmise aasta rutiinivaba tulu, jagage 12-ga ja kirjutage jaotuse tulemus veergu „Keskmine rutiinne tulu“.

- Lisage rutiinsed kulud üheks aastaks, näiteks: auto ostmine äsja kooli lõpetanud lapsele või aastalõpu puhkus sugulaste juurde. Pärast 12-ga jagamist kirjutage jagamise tulemus veergu „Keskmised rutiinsed kulud“.

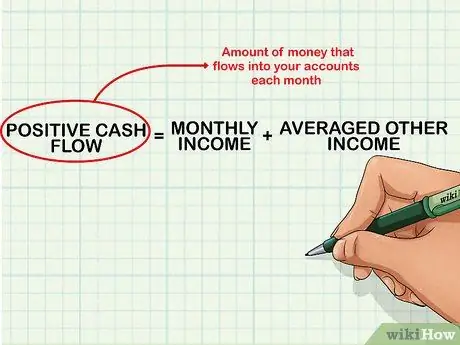

Samm 5. Arvutage sissevoolu summa

Lisage oma tavalised sissetulekud ja keskmised rutiinivabad sissetulekud, et teada saada, kui palju sularaha teil on, see on iga kuu saadav rahasumma. Kindluse mõttes kontrollige, kas pangakontole laekunud summa on selle summa lähedal.

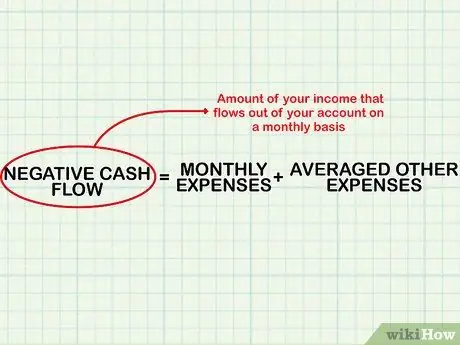

Samm 6. Arvutage sularaha väljavoolu suurus

Lisage kogu raha, mida kasutate rutiinsete ja rutiinsete vajaduste eest tasumiseks, et välja selgitada sularaha väljavool või iga kuu kulutatav raha.

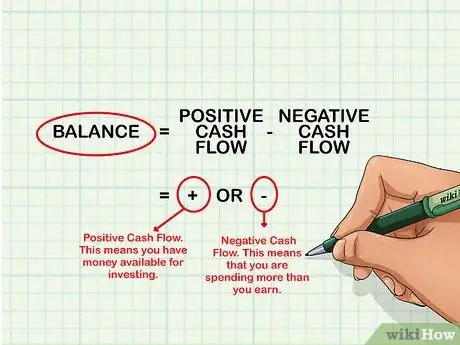

Samm 7. Lahutage raha sissevool raha väljavooluga

Rahavoog on positiivne, kui saldo on positiivne. See tähendab, et teil on raha, mida saab osaliselt või täielikult investeerida.

Rahavoog on negatiivne, kui saldo on negatiivne. See tähendab, et kulutate rohkem kui teenite. Niisiis, alustage kulutuste vähendamist säästmisega

Osa 3 /3: Rahavoo haldamine

Samm 1. Jälgige rahavoogu

Kui teil on ettevõte, proovige rahavoogu juhtida, registreerides kõik kviitungitehingud. Hoiustage sularaha iga päev, saatke klientidele arvelduskviitungid vastavalt maksetähtpäevale ja tehke arveldused õigeaegselt, et klientidel ei oleks võlgnevusi. Tehke allahindlusi klientidele, kes maksavad sularahas.

- Veenduge, et kõik finantstehingud tehakse tõendavate dokumentide alusel. Kasutage raamatupidamist tõendavate tõenditena nummerdatud kviitungeid ja väljastage järjest nummerdatud tšekke.

- Üksikute rahavoogude jälgimiseks registreerige hoolikalt kõik sularaha väljamaksed. Hoidke kõik kviitungid või ostutšekid alles ja kontrollige regulaarselt pangakontosid.

Samm 2. Valmistage raha ette ootamatuteks kuludeks

Eraldage raha hädaolukordade ennetamiseks või kasutage ettevõtte laiendamise võimalusi. Valmistage ette rahalisi vahendeid palkade tõstmiseks, võlgade tasumiseks ja rutiinseteks ostudeks suurtes kogustes. Varuge raha iga kuu, et oleksite valmis rahastama ettenägematuid vajadusi, sest summa võib olla väga suur.

- Kui suurem osa sularaha ülejäägist on juba investeeritud, määrake, kuidas hädaolukorras osaliselt loovutada.

- Hankige pangalaenu, et saaksite probleemide korral raha laenata.

Samm 3. Hallake kulusid nii hästi kui võimalik, et maksta igapäevaste elamiskulude eest

Kontrollige iga kuu maksetehinguid, kas kulutate raha asjadele, mis pole kasulikud või liigsed. Kui sissetulekud vähenevad, vaadake üle raha kulutamise reeglid, näiteks üüri, kapitalikulude ja töötajate tasumiseks. Lükka tarbetud renoveerimisplaanid ja kallid seadmete ostud edasi, kuni rahavoog paraneb. Vähendage ebaproduktiivset tööaega. Ettevõtte tõhustamine, vallandades ebaproduktiivsed töötajad.

- Kui peate üüri maksma, pidage üürileandjaga läbirääkimisi, et saaksite üüri endale lubada.

- Kulutasuvust tuleb rakendada ka igapäevaelus, näiteks ise toitu valmistades, et te ei peaks restoranides sööma. Korraldage toidumenüü üheks nädalaks ja ostke nädalavahetusel vajalikud toiduained. Valmistage 2-3 lemmikmenüüd suurtes osades ja lõpetage ülejäänud toit.

- Ärge kulutage raha impulsiivselt. See kehtib üksikute ja ettevõtete rahavoogude haldamise kohta. Veenduge esmalt, kui palju tooteid on veel saadaval ja kui palju vajate. Lükake planeerimata ostud kuni 48 tunniks edasi ja kontrollige impulssi osta asju, mis ei olnud eelarves ette nähtud.

Näpunäiteid

- Kuigi rahavoogude aruanded on keerulised, saab neid parema väljanägemisega manipuleerida, näiteks viivitades maksete või võlgade tagasimaksmisega, müües väärtpabereid (nt võlakirju, aktsiaid, võlakirju ja väärtpabereid) või pöörates tagasi eelmistel perioodidel kajastatud ajakirjanduskulud.

- Siit saate teada, kuidas teha rahavoogude aruannet, otsides Internetist juhendeid või lugedes ettevõtte rahavoogude aruannet. Paljud ettevõtted avaldavad finantsaruandeid, eriti selleks, et meelitada ligi potentsiaalseid investoreid, kes soovivad aktsiaid osta.